【云通讯观点】光大彭文生:为何比特币很难成为货币?

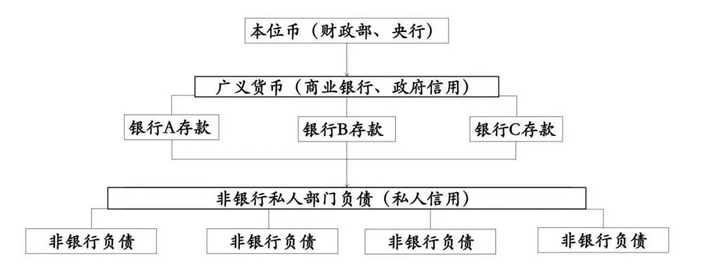

来源:原创 时间:2018-02-05 浏览:5785 次借用明斯基的说法,现在的钱银系统呈现金字塔的形状。

在金字塔顶部是本位币,就是财务部、中央银行发行的钱银,也被以为是中央政府的负债(可是不行换回),对私家部分持有者来讲是安全性最高的流动性财物。第二层是广义钱银,即银行存款,是银行的负债,对错银行部分比方企业和个人的流动性财物。第三层对错银行部分(企业和个人)的负债,在必定范围内、必定条件下也能够作为付出手法,比方传统的企业经过收据背书转让完结付出,再比方现在的京东白条是个人信誉支撑的付出手法。

在这个金字塔上,政府发行的本位币的钱银性最强,其次是银行负债,钱银性最弱的企业和个人的负债。正由于这样,企业和个人负债作为付出手法遭到的商场纪律束缚最严,不大可能呈现过度扩张带来系统性危险的状况。银行存款作为钱银的特别性在于银行有政府的显性或隐性信誉担保,实践上是把政府的信誉延伸到银行层面,简单导致过度扩张的问题。

所以咱们现在一般讲的钱银就是政府发行的本位币和银行存款,这两种钱银的过度添加(所谓“超发”)带来什么问题呢?首要,本位币投进本质上是一种财务行为,政府开销即投进钱银、政府收税即回笼钱银,财务赤字代表钱银净投进。当然,这儿的财务不仅是预算里的正规财务,也包含准财务行为,包含央行的财物负债扩张带来的钱银投进。那么,财务投进钱银对经济的影响是什么呢?政府开销和实体的需求连在一起,比方财务开销支撑根底设施出资,或许社会保障支撑低收入集体的消费,财务投进钱银太多简单带来总需求太强,经济过热,通货胀大。

银行借款投进钱银太多带来什么问题呢?一般来讲企业和个人拿到银行借款主要做出资,出资有两种方法,一是构成新的财物,比方建造新的公路、新的铁路、新的厂房,二是购买二手财物,比方买土地、买房产、买股票、乃至买比特币。所以银行借款投进钱银太多不必定带来胀大,它带来财物泡沫。一起,银行的借款是企业和个人的负债,私家部分债款太多简单导致债款违约,带来金融危险。

这儿可能有一个疑问,政府收购投进的钱银到了企业和个人手里,后者存在银行构成银行存款,成为广义钱银的一部分,这和银行借款构成的银行存款有什么不同呢? 咱们能够假定一个简化的景象,银行拿到客户的存款后不借款给居民企业和个人,也不出资或借给非居民,那只能存在央行,构成央行的负债也就是政府的负债,而不是居民私家部分的负债,所以对财物价格和金融危险的意义是不一样的,本质上讲仍是本位币投进,银行只是寄存本位币的途径。

这就是现有钱银系统的问题,本位币投进太多带来通胀,银行信誉钱银投进太多带来财物泡沫和金融危险。在战后的50年代到70年代,是金融压抑的时期,财务投进钱银太多带来通货胀大问题,到了1980年代今后,金融自由化时期,银行信贷投进钱银太多,带来财物泡沫和金融危机。而银行借款过度扩张和房地产作为信贷的抵押品有关,信贷和房地产价格彼此促进带来金融的顺周期性,金融周期的动摇对微观经济带来中期(不是传统经济周期)的冲击。

在全球金融危机后,人们反思现有钱银系统的问题,怎么改善?有人以为应该回到金本位制,有人以为以比特币为代表的数字钱银能发挥作用,或许在某种意义上有生存空间。比特币未来能不能发挥钱银的功用,能够从能否代替政府发行的本位币和银行发行的信誉钱银这两个视点来看。

国家钱银与私家钱银

比特币与政府无关,能否发挥钱银的功用,触及国家钱银和私家钱银两个钱银观的争议。前史上有两个闻名经济学家的争辩,即凯恩斯与哈耶克。

今日以为比特币是钱银的人往往从奥地利学派的代表性人物哈耶克那寻觅支撑。哈耶克以为,钱银是产品商场自由竞赛的成果,钱银最重要的特点是付出手法,只需咱们承受,任何东西都能够成为付出手法。哈耶克在晚年提出钱银非国际化,多元钱银竞赛理论。奥地利学派以为,人类社会终究的开展,会由于钱银超发所带来的胀大导致现在的钱银系统倒台,终究金本位回归。依照这个逻辑,不受政府操控,供给有天然约束的比特币也能够代替现有钱银。

凯恩斯以为钱银是国家法定的,即便金本位制也是政府规则的,国家钱银现已存在了几千年,整个钱银史就是公权力规则钱银的前史,钱银的挑选不是商场竞赛的成果。钱银最重要的功用不是付出手法,而是计量单位或许价值尺度;先有了价值尺度的根底位置,才有付出手法和储蓄东西的功用。举例来说,一元人民币永远是一元人民币,其名义值不会改动,其实践价值能够改动,可是体现为其他产品的价格的改动。这个特别的特点是一切产品买卖、债款债务清算终究依靠于人民币的根底。

别的,法定钱银不仅是法律规则的,其底子的经济根底是政府税收和开销。在我国,给政府缴税需求用人民币付出,政府开销也是人民币。广义的政府收入和开销对GDP的份额大约百分之四五十,这是国家钱银的经济根底。

关于钱银的来源的争议且不说,应该说现代的经济开展更契合凯恩斯的国家钱银观。比特币能否成为钱银,首要问题是它能不能成为计量单位(价值尺度)?我判别世界上没有那个政府会这样做。

产品(代用)钱银与信誉钱银

看比特币的另一个视点是产品钱银与信誉钱银之争。产品钱银比方黄金的优势是稀缺性,是独立于经济活动或许说外生的。但产品钱银的购买力往往超越其作为产品的自身的价值,所以也被成为代用钱银。从稀缺性和价值来看,比特币相似产品钱银或许代用钱银。产品或许代用钱银,其结算的完结发生在同一时刻点,所谓一手交钱一手交货,这个买卖就完结了。

信誉不一样,现货的付出买卖完结,可是整个信誉买卖没有完结,整个买卖要在未来的某一个时刻点完结。也就是说,信誉是经济活动内涵的一部分,是经济系统内生的,这就是信誉钱银为什么很难操控的原因。比特币买卖的不行逆往往被以为是一个优势,但恰恰这一点是反信誉的。若要用代用(产品)钱银来代替信誉钱银,就要求整个经济的生态有底子性的改动,这触及怎么看待信贷在经济中的人物。

熊彼特以为,企业家立异需求融资,需求信贷,所以信贷是好的。战后以来信贷越来越多地和房地产联络在一起,尤其是80年代金融自由化,呈现了信贷与房地产价格彼此促进的金融周期,往往随同房地产泡沫的构成与决裂,带来金融危机。所以,信誉是现代经济不行或缺的元素,但过度信誉扩张就是欠好的。

盼望用产品(代用)钱银代替信誉钱银是不现实的。下降金融的顺周期性,可行的做法是标准信贷行为。标准金融的归纳运营需求把金融的公用事业部分(根底性金融效劳)和危险出资部分区隔开来,不能彼此浸透,而应该存款归存款,出资归出资,打破刚性兑付。

央行数字钱银

比特币不能成为钱银,并不是说其技能根底区块链和更广义的金融科技没有价值。一个比方是不少央行在探究发行数字钱银。取决于详细规划,央行发行数字钱银可能有明显的微观意义。假如只是代替流转中的现金,影响有限,假如带来与银行信誉钱银的竞赛,可能改造现有的钱银系统,而这种改造是好的。这是由于央行发行数字钱银本质上讲是财务投进钱银的行为,有两个意义值得讨论。

一是能够下降广义钱银添加对银行信贷的依靠,然后下降金融的顺周期性,二是怎么利用好这个铸币税资源。现在咱们的M2大约160万亿,假定每年添加10%,即16万亿,假定其间1/5是央行数字钱银发放的,就是3万多亿人民币,依照现在13亿人口来算,每人每年能够发2千块人民币。假如用这个资源减税,比方下降底子生活用品的增值税,能够对低收入阶级有较大的协助。从钱银金字塔来看,就是添加顶部的本位币发行,下降银行信贷对钱银扩张的奉献,重复一开始讲的,这两种钱银投进方法有天壤之别的微观意义,两个极点都欠好,现在的问题过分依靠银行信贷了。

整体来讲,一个底子的结论是比特币很难成为钱银,各国政府不行能让它成为经济活动和买卖的记账单位,而这是钱银的底子特点,比特币也很难改动现代经济环境下的信贷生态。下降金融的顺周期性,可行的途径是对现有的钱银金字塔进行改造,标准金融,而不是重起炉灶。